Le detrazioni fiscali del 55% per la riqualificazione energetica degli edifici, così come aggiornate a dicembre 2010 e valevoli per tutto il 2011 sono regolate dalla legge Legge n. 220 del 13 dicembre 2010, ossia la Legge di Stabilità, approvata in senato il 7 dicembre scorso. Detrazione fiscale 55% per il risparmio energetico nel 2011.

Detrazione fiscale 55% per il risparmio energetico nel 2011. Tale Legge, nell’articolo 1 comma 48, stabilisce la proroga del meccanismo agevolativo della detrazione dalle imposte sui redditi del 55% per le spese sostenute per alcune tipologie di interventi finalizzati all’ottenimento di minor consumo di energia primaria (definibile come il potenziale energetico presentato dai vettori e fonti energetiche non rinnovabili nella loro forma naturale), ossia del risparmio energetico.

IN COSA CONSISTONO LE DETRAZIONI?

Le detrazioni si sostanziano nella riduzione dell’Irpef (Imposta sul reddito delle persone fisiche) e dall’Ires (Imposta sul reddito delle società) e hanno ad oggetto le spese sostenute per:

Le detrazioni si sostanziano nella riduzione dell’Irpef (Imposta sul reddito delle persone fisiche) e dall’Ires (Imposta sul reddito delle società) e hanno ad oggetto le spese sostenute per:

– la riduzione del fabbisogno energetico complessivo per il riscaldamento, il raffreddamento, la ventilazione,l’illuminazione, così come all’epoca previsto dall’art. 1 comma 344 Legge 296/2006;

– il miglioramento termico dell’edificio: finestre, comprensive di infissi, coibentazioni, pavimenti, così come previsto dall’art. 1 comma 345 della stessa Legge;

– l’installazione di pannelli solari, così come previsto dall’art. 1 comma 346;

– la sostituzione degli impianti di climatizzazione invernale, così come previsto dall’art. 1 comma 347.

La richiesta di accedere alle detrazioni può essere fatta entro il 31 dicembre 2011. Le detrazioni per gli interventi effettuati nel 2011 sono ripartibili in 10 rate annuali di pari importo.

Attenzione ai limiti d’importo sui quali calcolare la detrazione, i quali variano in funzione del tipo di intervento. I limiti d’importo per i diversi tipi di intervento sono:

Naturalmente, come tutte le detrazioni d’imposta, le agevolazioni sono ammesse entro i limiti dell’imposta annuale calcolata dalla dichiarazione dei redditi. La somma eccedente l’imposta annua non può essere chiesta a rimborso. Per fruire della detrazione è necessario che gli interventi siano eseguiti su immobili o su parti di immobili esistenti, di qualunque categoria catastale, compresi immobili rurali e quelli strumentali all’attività economica. L’immobile esistente è quello iscritto al catasto, quello per il quale è stata fatta richiesta di accatastamento, quello per il quale si è effettuato il versamento dell’Ici se dovuto. Da ciò si deduce che esulano dall’agevolazione le spese effettuate in corso di costruzione. La ratio di tale esclusione è da identificare nell’esistenza della normativa europea in base alla quale tutti i nuovi edifici sono assoggettati a prescrizioni minime della prestazione energetica in funzione delle locali condizioni climatiche e della tipologia.

L’accesso alle agevolazioni, per alcuni interventi, inoltre è subordinato ad alcuni parametri e specifiche caratteristiche che devono avere gli immobili, quali, ad esempio:

1. L’immobile deve essere già dotato di impianto di riscaldamento. E’ necessario che l’impianto sia presente anche negli ambienti sottoposti ad intervento. Ciò vale per tutti gli interventi agevolabili, ad eccezione della installazione dei pannelli solari;

1. L’immobile deve essere già dotato di impianto di riscaldamento. E’ necessario che l’impianto sia presente anche negli ambienti sottoposti ad intervento. Ciò vale per tutti gli interventi agevolabili, ad eccezione della installazione dei pannelli solari;

2. Nel frazionamento delle unità immobiliari che ha come conseguenza l’aumento del numero delle unità stesse, il beneficio è accordato solo alla realizzazione di un impianto termico centralizzato servente tutti gli immobili ormai separati;

3. Sono esclusi gli interventi relativi ad ampliamento dell’unità immobiliare; inoltre nel caso di ristrutturazioni aventi ad oggetto demolizione e ricostruzione l’incentivo è accordato solo nel caso di fedele ricostruzione, ravvisando negli altri casi il concetto di nuova costruzione.

INTERVENTI DI RIQUALIFICAZIONE ENERGETICA DI EDIFICI ESISTENTI

(articolo 1, comma 344, della legge 296/2006)

La riqualificazione energetica a cui la normativa fa riferimento è quella che permette il raggiungimento di un indice di prestazione energetica per la climatizzazione invernale inferiore di almeno il 20 % rispetto ai valori indicati con decreto ministeriale e riportati nelle tabelle che seguono.

Tale prestazione energetica per la climatizzazione invernale deve essere relativa all’intero immobile e non a singole parti dello stesso. Rientra in tale categoria qualsiasi intervento singolo o più interventi sullo stesso edificio che incide sulla relativa prestazione energetica. Potrebbe essere per esempio l’istallazione di una caldaia a biomassa insieme alla coibentazione di finestre.

Per tali interventi il valore massimo della detrazione fiscale è di 100.000 euro.

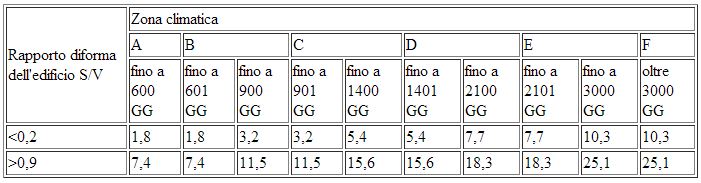

Valori limite dell’indice di prestazione energetica per la climatizzazione invernale espresso in kWh/m2

Edifici residenziali della classe E1(classificazione art. 3, DPR 412/93), esclusi collegi, conventi, case di pena e caserme.

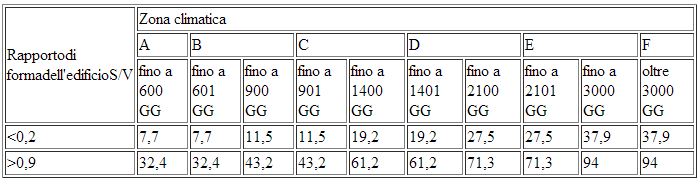

Valori limite dell’indice di prestazione energetica per la climatizzazione invernale espresso in kWh/m3

Tutti gli altri edifici

| ||||||||||

* I valori limite riportati nelle tabelle sono espressi in funzione della zona climatica, così come individuata all’articolo 2 del decreto del Presidente della Repubblica 26 agosto 1993, n. 412, e del rapporto di forma dell’edificio S/V, dove:

a) S, espressa in metri quadrati, è la superficie che delimita verso l’esterno (ovvero verso ambienti non dotati di impianto di riscaldamento), il volume riscaldato V;

b) V è il volume lordo, espresso in metri cubi, delle parti di edificio riscaldate, definito dalle superfici che lo delimitano.

INTERVENTI SUGLI INVOLUCRI DEGLI EDIFICI

(articolo 1, comma 345, della legge 27 dicembre 2006 n. 296 aggiornato con i correttivi introdotti dalla legge 24 dicembre 2007)

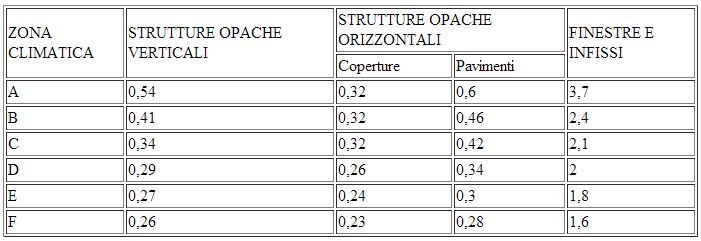

Riguarda gli interventi su pareti generalmente esterne e finestre comprensive di infissi che delimitano il volume riscaldato sia verso l’esterno, sia verso vani non riscaldati, che rispettano i requisiti di trasmittanza U (dispersione di calore), espressa in W/m2 K evidenziati nella tabella di seguito illustrata.

Requisiti di Trasmittanza Termica

| ||||

Tale tabella indica in distinte colonne ed in relazione alle diverse zone climatiche la trasmittanza delle pareti e quella delle finestre. Gli infissi sono intesi in senso ampio, ossia comprensivi delle strutture accessorie che hanno effetto sulla dispersione di calore quali, ad esempio, scuri o persiane, o che risultino strutturalmente accorpate al manufatto quali, ad esempio, cassonetti incorporati nel telaio dell’infisso.

Per tali interventi il valore massimo della detrazione fiscale è di 60.000 euro.

Nel caso di sostituzione degli infissi o di rifacimento dell’involucro dell’immobile, nel caso lo stesso sia già conforme ai valori indicati nella tabella sopra riportata, la detrazione non è applicabile poiché il beneficio è teso ad agevolare gli interventi da cui consegua un nuovo risparmio energetico. In tal caso è necessario che a seguito dei lavori tali indici di trasmittanza termica si riducano ulteriormente: il tecnico che redige l’asseverazione deve perciò specificare il valore di trasmittanza originaria del componente su cui si interviene ed asseverare che successivamente all’intervento la trasmittanza dei medesimi componenti sia inferiore o uguale ai valori riportati nella tabella riportata.

INSTALLAZIONE DI PANNELLI SOLARI

Riguardano questa tipologia di interventi le spese sostenute per l’installazione di pannelli solari per la produzione di acqua calda per usi domestici o industriali e per la copertura del fabbisogno di acqua calda in piscine, strutture sportive, case di ricovero e cura, istituti scolastici e università.

Riguardano questa tipologia di interventi le spese sostenute per l’installazione di pannelli solari per la produzione di acqua calda per usi domestici o industriali e per la copertura del fabbisogno di acqua calda in piscine, strutture sportive, case di ricovero e cura, istituti scolastici e università.

Possono accedere alla detrazione, oltre che tutti gli interventi in ambito domestico, tutte le strutture dove si esercitano attività e servizi per i quali è richiesta la produzione di acqua calda.

Come previsto dalla legge finanziaria del 2008, non è più necessario acquisire la certificazione energetica dell’intervento. Occorre però:

1. Avere un termine minimo di garanzia (fissato in cinque anni per pannelli e i bollitori e in due anni per accessori e i componenti tecnici);

2. I pannelli siano conformi alle norme UNI 12975 e alle norme UNI EN 12976 per i pannelli realizzati in autocostruzione;

3. L’installazione dell’impianto deve essere eseguita in conformità con i manuali di installazione dei principali componenti.

Per tali interventi il valore massimo della detrazione fiscale è di 60.000 euro.

INTERVENTI DI SOSTITUZIONE DI IMPIANTI DI CLIMATIZZAZIONE INVERNALE

Questa categoria riguarda gli interventi di sostituzione di impianti di climatizzazione invernale. Trattandosi di sostituzione è chiaro che non è agevolabile l’installazione di sistemi di climatizzazione invernale in edifici che ne erano sprovvisti.

Possono usufruire della detrazione spettante agli impianti a condensazione anche gli impianti di climatizzazione invernale con pompe di calore ad alta efficienza e gli impianti geotermici a bassa entalpia (entalpia: quantità di energia che un sistema può scambiare con l’ambiente. La geotermia a “bassa entalpia” è relativa allo sfruttamento del sottosuolo come serbatoio termico dal quale estrarre calore durante la stagione invernale ed al quale cederne durante la stagione estiva)

Per tutti questi interventi il valore massimo della detrazione fiscale è di 30.000 euro.

Ci sono dei requisiti da rispettare per poter accedere ai benefici.

– In primo luogo l’intervento deve essere di sostituzione totale o parziale del vecchio generatore termico e non come nuova installazione, come già detto; E’ indifferente se il nuovo generatore di calore a condensazione sia ad aria o ad acqua;

– Nel caso di impianto con potenza nominale al focolare minore di 100 kW il generatore di calore deve avere un rendimento termico utile, a carico pari al 100% della potenza termica utile nominale, maggiore o uguale a 93 + 2logPn;

– Devono essere installate valvole termostatiche, dove possibile, a bassa inerzia termica (o altra regolazione di tipo modulante agente sulla portata) su tutti i corpi scaldanti ad esclusione degli impianti di climatizzazione invernale progettati e realizzati con temperature medie del fluido termovettore inferiori a 45°C.

– Nel caso di impianti con potenza nominale del focolare maggiore o uguale a 100 kW, oltre ai precedenti requisiti deve essere adottato un bruciatore di tipo modulante, la regolazione climatica deve agire direttamente sul bruciatore, deve essere installata una pompa elettronica a giri variabili.

– Le pompe di calore devono avere i requisiti stabiliti dalla normativa e riportati nelle tabelle riportate su questo link.

Per tutti gli interventi sopraindicati rientrano tra le opere agevolabili le seguenti:

1. Smontaggio e dismissione dell’impianto di climatizzazione esistente;

2. Fornitura e posa in opera di tutte le apparecchiature termiche, meccaniche, elettriche ed elettroniche, delle opere idrauliche e murarie necessarie per la sostituzione a regola d’arte dell’impianto termico esistente con una caldaia a condensazione/pompa elettrica

Si fa presente che l’inserimento di caldaie a biomassa non rientra nell’ambito di questa linea di interventi ma rientra nell’ambito della riqualificazione energetica globale dell’edificio.

REGOLE GENERALI RELATIVE ALLE SPESE DETRAIBILI

I costi per i quali è possibile usufruire delle detrazioni comprendono sia quelli per i lavori edili connessi con l’intervento di risparmio energetico, sia quelli per le prestazioni professionali, necessarie sia per la realizzazione degli interventi agevolati che per acquisire la certificazione energetica richiesta per fruire del beneficio.

In relazione agli interventi finalizzati alla riduzione della trasmittanza termica del guscio esterno e delle finestre, nonché a quelli relativi agli impianti di climatizzazione invernale e di produzione di acqua calda, sono detraibili le seguenti spese:

a) interventi che comportino una riduzione della trasmittanza termica U degli lementi opachi costituenti l’involucro edilizio, comprensivi delle opere provvisionali ed accessorie, attraverso:

– fornitura e messa in opera di materiale coibente per il miglioramento delle caratteristiche termiche delle strutture esistenti;

– fornitura e messa in opera di materiali ordinari, anche necessari alla realizzazione di ulteriori strutture murarie a ridosso di quelle preesistenti, per il miglioramento delle caratteristiche termiche delle strutture esistenti;

– demolizione e ricostruzione dell’elemento costruttivo;

b) interventi che comportino una riduzione della trasmittanza termica U delle finestre comprensive degli infissi attraverso:

b) interventi che comportino una riduzione della trasmittanza termica U delle finestre comprensive degli infissi attraverso:

– miglioramento delle caratteristiche termiche delle strutture esistenti con la fornitura e posa in opera di una nuova finestra comprensiva di infisso;

-miglioramento delle caratteristiche termiche dei componenti vetrati esistenti, con integrazioni e sostituzioni;

c) interventi impiantistici concernenti la climatizzazione invernale e/o la produzione di acqua calda attraverso:

– Fornitura e posa in opera di tutte le apparecchiature termiche, meccaniche, elettriche ed elettroniche, nonché delle opere idrauliche e murarie necessarie per la realizzazione a regola d’arte di impianti solari termici organicamente collegati alle utenze, anche in integrazione con impianti di riscaldamento;

– Smontaggio e dismissione dell’impianto di climatizzazione invernale esistente, parziale o totale, fornitura e posa in opera di tutte le apparecchiature termiche, meccaniche, elettriche ed elettroniche, delle opere idrauliche e murarie necessarie per la sostituzione, a regola d’arte, di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione, a pompa di calore o basati sulla geotermia a bassa entalpia.

ADEMPIMENTI NECESSARI PER OTTENERE LA DETRAZIONE

Per fruire dell’agevolazione fiscale sulle spese energetiche, a pena di decadenza dal beneficio è necessario acquisire i seguenti documenti:

– L’asseverazione che consente di dimostrare che l’intervento realizzato è conforme ai requisiti tecnici richiesti. In caso di esecuzione di più interventi sul medesimo edificio l’asseverazione può avere carattere unitario e fornire in modo complessivo i dati e le informazioni richieste. Questo documento, se riguarda gli interventi di sostituzione di finestre e infissi, e nel caso di caldaie a condensazione con potenza inferiore a 100 kW, può essere sostituito da una certificazione dei produttori. L’asseverazione può essere sostituita dalla dichiarazione resa dal direttore dei lavori sulla conformità al progetto delle opere realizzate (obbligatoria ai sensi dell’Art.8, comma 2, del D.Lgs. n°192 del 2005) oppure esplicitata nella relazione attestante la rispondenza alle prescrizioni per il contenimento del consumo di energia degli edifici e relativi impianti termici (che ai sensi dell’Art.28, comma 1, della L. n°10 del 1991 occorre depositare presso le amministrazioni competenti).

–  L’attestato di certificazione energetica che comprende i dati relativi all’efficienza energetica propri dell’edificio. Tale certificazione contiene i dati relativi all’efficienza energetica dell’edificio ed è prodotta successivamente alla esecuzione degli interventi, in base alle procedure indicate dai Comuni (se le medesime procedure sono state stabilite con proprio regolamento antecedente alla data dell’8 ottobre 2005) o dalle Regioni. In assenza delle citate procedure, dopo l’esecuzione dei lavori può essere prodotto l’attestato di “qualificazione energetica” in sostituzione di quello di “certificazione energetica”. Gli indici di prestazione energetica, oggetto della documentazione indicata, possono essere calcolati, nei casi previsti (articolo 5, commi 3 e 4 del decreto 19 febbraio 2007), con la metodologia semplificata riportata dall’allegato B del decreto attuativo.

L’attestato di certificazione energetica che comprende i dati relativi all’efficienza energetica propri dell’edificio. Tale certificazione contiene i dati relativi all’efficienza energetica dell’edificio ed è prodotta successivamente alla esecuzione degli interventi, in base alle procedure indicate dai Comuni (se le medesime procedure sono state stabilite con proprio regolamento antecedente alla data dell’8 ottobre 2005) o dalle Regioni. In assenza delle citate procedure, dopo l’esecuzione dei lavori può essere prodotto l’attestato di “qualificazione energetica” in sostituzione di quello di “certificazione energetica”. Gli indici di prestazione energetica, oggetto della documentazione indicata, possono essere calcolati, nei casi previsti (articolo 5, commi 3 e 4 del decreto 19 febbraio 2007), con la metodologia semplificata riportata dall’allegato B del decreto attuativo.

– La scheda informativa relativa agli interventi realizzati, redatta secondo lo schema riportato nell’allegato E del decreto attuativo. La scheda deve contenere: i dati identificativi del soggetto che ha sostenuto le spese, dell’edificio su cui i lavori sono stati eseguiti, la tipologia di intervento eseguito ed il risparmio di energia che ne è conseguito, nonché il relativo costo, specificando l’importo per le spese professionali, e quello utilizzato per il calcolo della detrazione.

L’asseverazione, l’attestato di certificazione/qualificazione energetica e la scheda informativa devono essere rilasciati da tecnici abilitati alla progettazione di edifici ed impianti nell’ambito delle competenze ad essi attribuite dalla legislazione vigente, iscritti ai rispettivi ordini e collegi professionali: ingegneri, architetti, geometri, periti industriali, dottori agronomi, dottori forestali e i periti agrari.

COME FARE I PAGAMENTI

COME FARE I PAGAMENTI

Le modalità per effettuare i pagamenti variano a seconda che il soggetto sia titolare o meno di reddito d’impresa. In particolare è previsto che:

– i contribuenti non titolari di reddito di impresa devono effettuare il pagamento delle spese sostenute mediante bonifico bancario o postale;

– i contribuenti titolari di reddito di impresa sono invece esonerati dall’obbligo di pagamento mediante bonifico bancario o postale. In tal caso, la prova delle spese può essere costituita da altra idonea documentazione.

Nel caso di versamento tramite bonifico bancario o postale, in esso vanno indicati:

– La causale del versamento (riferimento alla legge);

– Il codice fiscale del beneficiario della detrazione;

– Il numero di partita Iva o il codice fiscale del soggetto a favore del quale è effettuato il bonifico (ditta o professionista che ha effettuato i lavori);

– Numero della fattura e data.

I DOCUMENTI DA CONSERVARE

I DOCUMENTI DA CONSERVARE

Per poter fruire del beneficio fiscale è necessario conservare ed esibire all’amministrazione finanziaria, ove ne faccia richiesta, la documentazione relativa agli interventi realizzati vale a dire:

– il certificato di asseverazione redatto da un tecnico abilitato;

– la ricevuta di invio tramite internet all’ENEA (codice CPID);

– le fatture o le ricevute fiscali comprovanti le spese effettivamente sostenute per la realizzazione degli interventi.

È bene ricordare che ai fini del riconoscimento dell’aliquota IVA agevolata al 10% è richiesto che il costo della manodopera sia evidenziato separatamente in fattura; per i contribuenti non titolari di reddito d’impresa, la ricevuta del bonifico bancario o postale attraverso il quale è stato effettuato il pagamento.

Nel caso in cui gli interventi siano stati effettuati su parti comuni di edifici devono essere conservate ed eventualmente esibite anche la copia della delibera assembleare e quella della tabella millesimale di ripartizione delle spese.

Se i lavori sono effettuati dal detentore dell’immobile, deve essere conservata ed esibita la dichiarazione di consenso all’esecuzione dei lavori da parte del proprietario.

Lascia un commento